金屬制品行業現狀與發展趨勢分析(2025年)

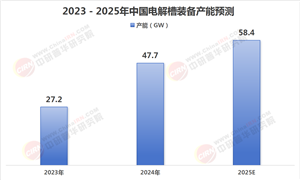

2025年中國金屬制品行業形成"基礎金屬制品+輕型金屬制品+特殊金屬制品"三足鼎立格局。新能源汽車輕量化部件、航空航天特種合金、深海探測耐壓材料等高端領域需求激增,推動行業向"質量躍遷"轉型。技術層面,工業機器人滲透率達50%,AI排產系統壓縮訂單交付周期至7天,電解鋁行業綠電替代比例超30%。未來五年,綠色材料、智能制造、循環經濟將成為三大黃金賽道,中研普華產業研究院的《2025-2030年金屬制品行業并購重組機會及投融資戰略研究咨詢報告》預計2030年行業總產值突破5.2萬億元,高端金屬材料占比超40%。

一、行業全景圖譜

1.1 行業定義與分類

金屬制品行業是以金屬為主要原料,通過鑄造、鍛造、沖壓、焊接等工藝制造各類金屬產品的產業,涵蓋結構性金屬制品、金屬工具、集裝箱及包裝容器、不銹鋼及日用金屬制品等細分領域。根據國家統計局數據,2023年末行業企業法人單位達45.5萬個,從業人員765.1萬人,資產總計6.18萬億元,營業收入6.24萬億元。

1.2 產業鏈結構解析

產業鏈呈現"原材料-生產制造-終端應用"三級架構:上游原材料以鋼鐵、鋁、銅等基礎金屬為主,中國西昆侖鋰礦帶探明資源量650萬噸,全球占比16.5%;中游制造環節,長三角、珠三角、環渤海地區憑借產業集群效應占據主導地位,工業機器人滲透率達50%;下游應用領域持續拓展,新能源汽車、航空航天、5G通信等新興市場占比提升至38%。2025年行業融資規模突破2000億元,其中智能制造領域占比45%,綠色制造領域占比30%。

1.3 政策環境分析

國家層面出臺《"十四五"新材料專項規劃》,將高端金屬材料列為重點支持領域,2025年政府研發補貼同比增加20%。《推動工業領域設備更新實施方案》明確要求,有色金屬行業加快高效穩定鋁電解、綠色環保銅冶煉等裝備改造。地方層面,江蘇、廣東等地設立專項基金,對氫能儲存用金屬氫化物、航空航天用多孔金屬等項目給予30%的研發補貼。國際上,歐盟碳關稅(CBAM)實施后,中國金屬制品出口成本增加12%-15%,倒逼企業升級低碳技術。

二、市場運行態勢

2.1 市場規模與增長邏輯

2025年中國金屬制品行業總產值達3.5萬億元,同比增長8.7%,占全球市場份額的30%。增長動力主要來自三方面:

政策紅利釋放:國家"十四五"規劃將高端金屬材料列為戰略新興產業,2025年政府研發補貼達1200億元,推動行業技術升級。例如,某企業通過補貼研發出節能環保型鋁合金部件,銷量同比增長30%。

出口市場拓展:"一帶一路"倡議推動中國金屬制品企業加速布局海外市場,2025年與沿線國家貿易額達1500億元,同比增長18%。中企參與的吉爾吉斯斯坦金屬制品工廠年產30萬噸,成為中亞地區重要供應基地。

新興領域需求:新能源汽車輕量化部件市場規模達1200億元,航空航天特種合金需求增長20%,深海探測耐壓材料用量突破5萬噸。某企業為特斯拉提供的輕量化鋁合金部件,使汽車自重減輕15%,續航里程提升10%。

2.2 細分市場格局

據中研普華產業研究院的《2025-2030年金屬制品行業并購重組機會及投融資戰略研究咨詢報告》分析預測

行業形成三大細分市場:

基礎金屬制品:2025年市場規模達5.8萬億元,占比65%。建筑領域鋼結構需求穩定增長,市場規模達2.1萬億元;汽車領域輕量化趨勢推動鋁合金、高強鋼應用,市場規模達1.2萬億元;新能源領域光伏支架、風電塔筒等需求激增,市場規模達0.8萬億元。

輕型金屬制品:2025年市場規模達1.2萬億元,占比17%。3C電子產品用鎂合金支架、醫療器械用鈦合金部件等需求快速增長,某企業開發的5G基站用鎂合金散熱器,導熱效率提升40%。

特殊金屬制品:2025年市場規模達0.4萬億元,同比增長20%。人形機器人領域稀土永磁材料年增需求2000噸;航空航天領域多孔金屬用于濾材、生物支架等,市場規模達0.1萬億元;氫能儲存用金屬氫化物需求增長,市場規模達0.05萬億元。

2.3 區域市場分化

國內市場:長三角、珠三角、環渤海地區成為核心產區,2025年三地產值占全國總量的75%。江蘇昆山形成全球最大金屬壓力容器產業集群,年產值突破800億元;廣東佛山不銹鋼制品出口額占全國40%。

國際市場:東南亞、中東地區基建投資增長帶動需求,中國企業在越南建設的鋼結構工廠年產能達50萬噸;歐洲市場對高端金屬制品需求旺盛,某企業為空客提供的鈦合金緊固件,產品合格率達99.99%。

三、技術革命浪潮

3.1 智能制造深度滲透

工業機器人:2025年行業工業機器人滲透率達50%,AI排產系統將訂單交付周期壓縮至7天,良品率提升至99.3%。某企業通過數字孿生技術優化航空鋁材工藝參數,屈服強度提升12%,疲勞壽命延長2倍。

自動化生產線:沖壓、焊接、涂裝等關鍵工序自動化率超80%,某企業部署的5G+AI視覺檢測系統,實現產品360°無死角檢測,缺陷識別準確率達99.7%。

智能倉儲系統:AGV小車、立體倉庫等智能裝備普及,某企業通過WMS系統實現庫存周轉率提升35%,物流成本降低22%。

3.2 綠色制造體系構建

清潔生產技術:電解鋁行業綠電替代比例超30%,噸鋁碳排放從12噸降至8噸;某企業采用氫基直接還原鐵技術,鐵水生產成本降低18%,碳排放減少60%。

資源循環利用:廢舊金屬回收體系加速構建,回收率目標從2022年的52%提升至2025年的65%。某企業通過"以舊換新"模式,回收廢舊家電用鋁材再利用率達85%。

碳足跡管理:區塊鏈溯源系統實現碳足跡可視化,某企業產品獲得歐盟碳關稅豁免認證,出口利潤率提升5個百分點。

3.3 前沿技術突破

新材料研發:稀土永磁材料在人形機器人關節電機的應用,帶來2000噸/年增量需求;多孔金屬通過激光快速燒結技術實現孔隙率90%以上,應用于航空航天濾材、生物支架等領域。

增材制造:3D打印技術實現復雜結構金屬部件一體化成型,某企業為衛星提供的超輕量化紙基復合材料,密度降至0.3g/cm3,服務月球基地建設。

表面處理技術:納米涂層技術使金屬制品耐腐蝕性提升5倍,某企業開發的自修復涂層,使海洋平臺鋼結構使用壽命延長至30年。

四、競爭格局演變

4.1 企業梯隊重構

行業呈現"金字塔式"結構:

龍頭企業(寶鋼股份、中國鋁業等):占據高端市場35%份額,研發投入強度達6.5%,掌控全球20%鋰資源、15%稀土資源。

專業化企業(南山鋁業、明泰鋁業等):聚焦航空板材、電池箔等細分領域,某企業生產的航空鋁材占據國內市場60%份額。

中小企業:3000余家企業聚焦精密零件、標準件等細分賽道,通過差異化競爭存活。某企業開發的微型軸承,精度達P2級,替代進口產品。

4.2 全球化布局加速

資源端:中國企業在剛果(金)控股鈷礦項目,在印尼建設鎳冶煉工廠,形成"資源-冶煉-材料"一體化布局。2025年行業海外營收占比達38%,其中東南亞市場份額提升至40%。

制造端:某企業在德國建設研發中心,服務歐洲新能源汽車市場;在墨西哥建設生產基地,輻射北美市場。

服務端:企業從銷售產品轉向提供"設計+生產+回收"全鏈條服務,某企業為食品品牌定制的"零碳包裝方案",使客戶碳排放下降40%。

4.3 中小企業突圍路徑

技術突破:珂瑪科技專注半導體設備陶瓷部件研發,產品純度達99.99%,占據國內市場25%份額。

細分市場:某企業開發的光伏跟蹤支架用高強鋼,抗風能力提升30%,成本降低15%。

模式創新:通過"互聯網+回收"模式,某企業年處理廢舊金屬量達50萬噸,鋰回收率達96%,鎳鈷回收率超99%。

五、投資前景研判

5.1 確定性賽道分析

綠色材料:生物基材料(如秸稈鋁合金、竹纖維復合材料)應用比例從2023年的5%提升至2030年的20%。某企業開發的竹纖維鋁合金,碳排放較傳統鋁材降低40%。

智能制造:工業4.0技術進一步滲透,AI驅動的柔性生產線可滿足小批量、多批次訂單需求,生產成本降低25%。某企業通過3D虛擬試衣技術,使海外客戶定制周期縮短至48小時。

循環經濟:廢舊金屬回收體系加速構建,回收率目標從2022年的52%提升至2025年的65%。某企業通過"以舊換新"模式,回收廢舊家電用鋁材再利用率達85%。

5.2 風險預警體系

技術迭代風險:固態電池、鈉離子電池等新技術可能削弱鋰、鈷需求,需密切關注車企技術路線選擇。

原材料價格波動:鋰云母價格每上漲1萬元/噸,電解質成本增加8%;澳大利亞鋰精礦CIF價格波動區間擴大至15-20美元/噸。

貿易壁壘升級:歐盟碳關稅(CBAM)實施后,出口型企業成本增加12%-15%;美國《通脹削減法案》設置本土化生產要求。

5.3 投資策略建議

短期:關注鈷價反彈機會與鋰礦成本支撐,布局具有資源保障能力的龍頭企業,如天齊鋰業、華友鈷業。

中期:把握儲能市場爆發窗口,投資液流電池、壓縮空氣儲能等非鋰路線相關材料企業,如釩鈦股份。

長期:布局氫能產業鏈,關注鉑、銥等稀貴金屬在電解水制氫與燃料電池中的應用前景。建議采用"核心材料+應用場景"雙輪驅動模式,重點關注長三角、珠三角區域具有技術壁壘的差異化產品制造商。

六、未來發展趨勢

據中研普華產業研究院的《2025-2030年金屬制品行業并購重組機會及投融資戰略研究咨詢報告》分析預測

6.1 技術融合加速

5G、工業互聯網、數字孿生等技術將深度嵌入生產全流程,某企業通過"5G+AI+機器人"協同作業,實現24小時不間斷生產,人均產值提升300%。

6.2 需求結構升級

新能源汽車領域,800V高壓平臺普及推動高鎳三元電池占比提升至70%;航空航天領域,鈦合金用量占比提升至65%,推動軍用飛機減重15%。

6.3 全球化競爭深化

企業需構建"本地化生產+全球化研發"體系,在東南亞、中東等地建設生產基地,在歐美設立研發中心,形成"中國制造+全球創新"新模式。

......

如果您對金屬制品行業有更深入的了解需求或希望獲取更多行業數據和分析報告,可以點擊查看中研普華產業研究院的《2025-2030年金屬制品行業并購重組機會及投融資戰略研究咨詢報告》。

研究院服務號

研究院服務號

中研網訂閱號

中研網訂閱號