一、2025年中國金融服務行業現狀與競爭格局分析

1.1 市場規模與增長趨勢

中國金融服務行業在政策引導與市場需求的雙重驅動下,呈現出穩健增長態勢。根據中研普華產業研究院數據,2023年中國金融信息服務行業市場規模已達607.86億元,較2018年的340.86億元實現年均復合增長率超10%的跨越式增長。預計至2025年,金融信息服務市場規模將進一步擴大至762.26億元,到2030年有望突破1500億元大關,年復合增長率維持在兩位數以上。這一增長主要得益于數字化轉型的加速推進,金融科技在風險控制、客戶畫像、流程自動化等核心環節的滲透率顯著提升。例如,智能客服替代率已超60%,區塊鏈技術在跨境支付和供應鏈金融中的驗證效率提升40%以上,金融機構年均IT投入增速保持在15%-20%區間。

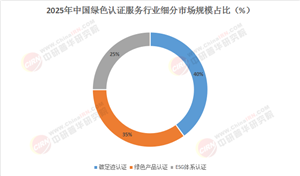

從細分領域來看,綠色金融與普惠金融成為重要增長極。截至2023年底,中國綠色信貸余額突破15萬億元,綠色債券發行規模持續擴大;普惠小微貸款規模超20萬億元,反映出政策導向與市場需求的高度契合。科技金融服務領域同樣表現亮眼,預計到2025年,中國金融機器人市場規模將達到數百億元,智能客服、大數據風控等細分領域均呈現爆發式增長。

1.2 競爭格局與市場參與者

中國金融服務行業呈現多元化競爭格局,傳統金融機構與金融科技企業形成既競爭又合作的生態體系。銀行業仍占據主導地位,但證券、保險、信托等領域依托差異化服務實現穩健增長。金融科技企業異軍突起,以移動支付、智能投顧為代表的數字化服務覆蓋超10億用戶,推動行業邊界持續拓展。頭部機構如中國銀行等已通過設立“一帶一路”沿線分支機構,構建全球化服務網絡;中小機構則聚焦垂直領域,如某城商行通過XGBoost算法構建差異化風控模型,使不良貸款識別準確率提升至92.5%。

在科技金融服務領域,競爭格局呈現“技術+場景”雙輪驅動特征。傳統金融機構憑借客戶基礎與行業經驗,在金融科技應用中占據先發優勢;金融科技公司則通過技術創新與模式創新,快速搶占市場份額。例如,某頭部券商已布局量子計算金融應用,預期降低市場沖擊成本20%;互聯網科技巨頭則依托數據資源與技術實力,形成獨特的競爭優勢。

1.3 政策環境與監管框架

中國政府高度重視金融服務行業發展,出臺一系列政策措施支持其融入“一帶一路”建設與數字化轉型。國家金融監管總局等部門聯合印發《銀行業保險業科技金融高質量發展實施方案》,明確“科技+金融”雙輪驅動戰略,推動行業從被動合規向主動風控轉型。同時,監管框架逐步完善,2025年新修訂的《金融穩定法》引入壓力測試常態化機制,強化穿透式監管。

在地方層面,31省市紛紛出臺產業金融服務政策規劃,從指導類、支持類、限制類多維度推動行業發展。例如,長三角地區憑借占全國43%的金融科技專利數,在區塊鏈供應鏈金融領域形成技術壁壘;粵港澳大灣區則依托低空經濟試點政策,推動航空租賃資產證券化產品規模年復合增長率達28%。

根據中研普華產業研究院發布《2025-2030年中國金融服務行業全景調研與發展戰略規劃研究報告》顯示分析

二、技術驅動與創新趨勢

2.1 金融科技深化應用

大數據、人工智能、區塊鏈等前沿技術正深刻重塑金融服務行業生態。在風險控制領域,金融機構通過大數據風控系統實現實時監控與預警,有效降低信貸風險;在客戶服務方面,智能客服與智能投顧利用自然語言處理與機器學習技術,提供24小時不間斷的個性化服務。例如,某頭部銀行通過AI模型將中小微貸款審批效率提升60%,深圳某制造企業利用智能合約在供應鏈金融中降低融資成本15%-20%。

區塊鏈技術在跨境支付與供應鏈金融中的應用日益成熟。央行數字貨幣(DCEP)跨境結算占比預計從2025年的12%提升至2030年的35%,帶動配套清算系統改造市場超800億元。同時,量子計算、腦機接口等前沿技術正逐步融入金融基礎設施,量子加密技術可將交易安全等級提升至理論“絕對安全”級別。

2.2 業務模式創新

金融科技推動金融服務模式向智能化、個性化和場景化方向發展。移動支付、互聯網借貸、智能投顧、保險科技等新興業態不斷涌現,豐富金融市場產品種類。例如,移動支付市場保持強勁增長勢頭,互聯網借貸市場進一步擴大規模,智能投顧用戶超2.5億人。

在“一帶一路”倡議下,跨境金融服務需求持續增長。國內金融機構通過加強與沿線國家金融機構的合作與交流,推動跨境支付與結算的便捷化發展。例如,通過建設跨境支付系統、推廣移動支付等方式,提高跨境支付與結算的效率和安全性。

三、市場機遇與挑戰

3.1 國際化市場拓展機會

“一帶一路”倡議為中國金融服務行業提供廣闊的海外市場空間。中國與沿線國家的金融合作不斷深化,跨境貿易和投資規模持續增長。國內金融機構紛紛拓展海外市場,提升國際競爭力。例如,中國銀行等金融機構已在“一帶一路”沿線國家設立多家分支機構,為當地企業和項目提供全方位金融服務。

同時,國際金融機構也在積極進入中國市場,尋求合作機會。這種雙向開放態勢推動中國金融服務行業加速融入全球金融市場。然而,國際化進程也面臨地緣政治風險、跨境資本流動壓力等挑戰,需通過多元化投資組合與風險對沖工具加以應對。

3.2 風險管理與合規挑戰

隨著金融科技的快速發展,數據安全與隱私保護成為重要挑戰。金融機構需加強數據加密與訪問控制,確保客戶信息不被泄露。同時,監管政策不斷完善,金融機構需加強合規管理,確保業務合規運營。例如,基于AI的合規機器人可自動識別90%的違規操作,降低監管成本。

此外,市場波動性對投資決策產生影響。金融機構需建立完善的風險管理體系,通過多因子風險預警模型覆蓋市場、信用、操作三大維度風險。在利率市場化背景下,傳統息差業務承壓,需通過發展中間業務收入與提升資產配置能力加以應對。

四、發展戰略規劃

4.1 技術賦能戰略

金融機構應加大科技投入,推動數字化轉型與智能化升級。通過引入大數據、人工智能、區塊鏈等前沿技術,優化業務流程、提升服務效率與客戶體驗。例如,頭部機構科技投入占比已達營收的4.5%以上,年均IT投入增速保持在15%-20%區間。

同時,金融機構應加強與科技企業的合作,共同推動金融科技創新。通過跨界融合與資源共享,拓展服務領域與用戶群體。例如,通過與科技企業合作開發智能合約審計、量子加密通信等細分賽道產品,提升市場競爭力。

4.2 國際化發展戰略

金融機構應積極拓展海外市場,提升國際競爭力。通過設立海外分支機構、參與國際金融合作項目等方式,深化與沿線國家的金融合作。同時,加強與國際金融機構的交流與合作,共同推動全球金融市場的穩定與發展。

在國際化進程中,金融機構需注重風險管理與合規經營。通過建立完善的風險管理體系與合規文化,確保業務穩健發展。同時,積極應對地緣政治風險與跨境資本流動壓力等挑戰,保障資產安全與業務連續性。

4.3 綠色金融與普惠金融戰略

金融機構應積極響應國家綠色金融政策導向,推動綠色金融產品創新與服務模式優化。通過發行綠色債券、設立綠色基金等方式,支持環境改善、應對氣候變化和資源節約高效利用的經濟活動。預計到2030年,綠色金融占比將超25%,碳賬戶管理平臺市場規模達800億元。

同時,金融機構應利用金融科技手段降低服務成本、提高服務效率,為更多的小微企業和弱勢群體提供金融服務。通過衛星遙感、生物識別等技術提升農村金融與小微服務覆蓋率至95%以上,定向降準、財政貼息等政策工具進一步降低服務成本。

4.4 風險管理與合規戰略

金融機構應建立健全風險管理體系,加強風險識別、評估、監控與處置能力。通過引入先進的風險管理技術與工具,提升風險管理水平。同時,加強合規文化建設,確保業務合規運營。例如,基于AI的合規機器人可自動識別違規操作,降低監管成本。

在利率市場化與金融科技快速發展的背景下,金融機構需注重資產負債管理與流動性風險管理。通過優化資產配置結構、提升負債穩定性等方式,保障資產安全與業務連續性。同時,積極應對市場波動性對投資決策的影響,確保資產保值增值。

中國金融服務行業在政策引導、市場需求與技術驅動的共同作用下,呈現出穩健增長與多元化發展的良好態勢。未來五年,隨著金融科技的深化應用、國際化進程的加速推進以及綠色金融與普惠金融的快速發展,中國金融服務行業將迎來更加廣闊的發展空間與市場機遇。

然而,行業也面臨諸多挑戰,如地緣政治風險、跨境資本流動壓力、數據安全與隱私保護等。金融機構需加強風險管理與合規經營,確保業務穩健發展。同時,積極擁抱技術創新與模式創新,提升服務效率與客戶體驗,為實體經濟提供更加高效、便捷、安全的金融服務。

展望未來,中國金融服務行業將在科技革命與政策紅利的雙重驅動下,實現從“規模擴張”到“質量躍遷”的蛻變。金融機構需精準布局、擁抱變化,方能在萬億藍海中占據一席之地,共同推動中國金融服務行業邁向高質量發展新階段。

如需獲取完整版報告及定制化戰略規劃方案,請查看中研普華產業研究院的《2025-2030年中國金融服務行業全景調研與發展戰略規劃研究報告》。

研究院服務號

研究院服務號

中研網訂閱號

中研網訂閱號