工程機械行業深度前景分析:電動化與智能化驅動的新增長周期(2025-2030)

第一章 行業復蘇:內外需共振開啟新周期

1.1 內需市場:設備更新與基建投資雙輪驅動

2025年中國工程機械市場迎來顯著復蘇,1-4月挖掘機內銷同比增長32%,創近三年新高。這一增長源于三大核心驅動力:設備更新周期、基建投資回暖及農村市場"機器替人"需求。據中國工程機械工業協會數據,2015-2023年銷售的工程機械設備正進入8-10年更換期,存量設備替換需求集中釋放。國家發改委推動的萬億國債政策持續發力,公路、水利項目開工率提升27%,直接拉動土方機械、混凝土設備需求。

在產品結構上,小挖、中挖、大挖全品類增長,1-3月銷量同比增幅分別達44%、32%和6%,反映下游需求的全面回暖。農村市場成為新增長極,小型挖掘機因靈活高效、使用成本低等特性,在農田水利、鄉村道路建設等領域滲透率突破35%。政策層面,國務院《推動大規模設備更新行動方案》明確提出,到2027年重點行業設備投資規模較2023年增長25%以上,為工程機械更新需求提供長期保障。

1.2 出口市場:新興市場結構性突破

2025年1-4月,中國工程機械出口同比增長9%,中大挖在新興市場表現亮眼,東南亞、拉美、中東、非洲市場銷量占比提升至42%。這一突破得益于中國企業在海外市場的深度布局:三一重工在印尼、印度建立本地化工廠,徐工機械在巴西設立研發中心,實現產品定制化與快速響應。值得關注的是,中美貿易關系緩和間接利好出口,全球投資情緒改善推動國際工程項目啟動,為中國工程機械出口創造有利外部環境。

1.3 市場規模預測:萬億級賽道加速成型

中研普華產業研究院的《2025-2030年中國工程機械行業深度前景分析及發展趨勢預測報告》預測,2025年中國工程機械市場規模將達9100億元,2026-2030年復合增長率約3%,主要受基建投資、新能源基建及礦山開采需求拉動。細分領域中,新能源工程機械成為增長極,2024年銷售額18億美元,2025年預計達32億美元,2030年或達158億美元,CAGR超25%。電動裝載機、礦卡等品類銷量激增,2025年1-5月電動礦卡銷量同比增178.9%,反映市場對綠色裝備的強勁需求。

第二章 技術革命:電動化與智能化重構產業格局

2.1 電動化浪潮:從政策驅動到市場主導

電動工程機械正經歷爆發式增長,核心驅動因素包括:非道路移動機械"國四"標準實施,倒逼設備更新;電池成本下降使電動化產品回本周期縮短至3-5年;28個省市劃定高排放設備禁行區,核心城市要求新增設備新能源占比超35%。以電動裝載機為例,2024年滲透率達10.4%,2025年1-5月銷量同比增207.7%,宇通重工、徐工機械等企業產品已實現TCO(總擁有成本)與燃油設備持平。

技術突破方面,電動礦卡續航突破500km,換電模式普及率提升至60%;氫燃料礦卡加氫時間壓縮至15分鐘,適用于長距離礦區運輸。行業領先企業如三一重工與寧德時代合作開發電池PACK,徐工機械攜手比亞迪成立電芯合資工廠,構建垂直整合的供應鏈體系。

2.2 智能化轉型:5G+AI重塑作業場景

智能化技術深度滲透工程機械領域,5G低時延、大帶寬特性使遠程操控、自動駕駛成為現實。三一重工智能挖掘機搭載激光雷達與視覺識別系統,實現自主避障與路徑規劃,作業效率提升30%;徐工集團無人駕駛礦卡通過數字孿生系統優化運維,減少現場人員50%以上。在基建領域,中聯重科塔機智能監測系統實時采集載荷、風速等數據,將安全事故率降低80%。

AI算法在故障預測領域應用成熟,柳工機械設備預測性維護系統通過振動分析提前識別軸承故障,減少非計劃停機時間45%。行業頭部企業正加速布局智能施工解決方案,如中聯重科"智慧工地"平臺整合機群管理、能耗優化等功能,助力項目周期縮短20%。

2.3 綠色化發展:雙碳目標驅動技術迭代

環保政策趨嚴加速工程機械綠色轉型,"國四"標準實施推動發動機后處理技術升級,顆粒物排放降低90%。新能源產品矩陣持續豐富,電動叉車、氫能起重機等品類滲透率提升,2025年新能源礦卡銷量預計突破2000臺。在礦山場景,無人駕駛電動礦卡與純電寬體車形成協同作業體系,能耗較傳統設備節省20%以上。

行業龍頭積極布局綠色制造,徐工機械建立再生資源回收體系,實現鋼材循環利用率超90%;三一重工智能工廠采用光伏發電與儲能系統,單位產值能耗下降25%。隨著碳交易市場完善,工程機械產品全生命周期碳足跡管理將成為新競爭力。

第三章 競爭格局:全球化與本土化的博弈

3.1 國際巨頭:技術壁壘與高端壟斷

卡特彼勒、小松等國際巨頭仍主導高端市場,2024年全球市場份額占比超60%。其競爭優勢體現在:液壓件、發動機等核心零部件自給率超80%;智能施工解決方案覆蓋項目全生命周期;全球服務網絡實現4小時響應承諾。在電動化領域,卡特彼勒推出Cat?320 XE電動挖掘機,充電1小時續航8小時,已應用于歐洲基建項目。

3.2 中國軍團:性價比優勢與技術創新

徐工機械、三一重工、中聯重科組成第二梯隊,通過"性價比+本土化服務"突破國際巨頭封鎖。2024年徐工機械營收916.6億元,三一重工海外收入占比突破60%。技術創新成為破局關鍵:三一重工電動攪拌車搭載自主電控系統,能耗比國際品牌低15%;中聯重科超高米數臂架泵車創吉尼斯紀錄,鞏固技術領先地位。

在細分領域,柳工機械電動裝載機、山推股份無人駕駛壓路機等單品市占率躋身全球前三。中國企業的全球化策略呈現"產品出海→服務出海→產能出海"的路徑,如三一重工在印度建立研發中心,實現本地化設計生產。

3.3 新興勢力:差異化競爭與生態構建

第三、四梯隊企業聚焦細分市場,通過差異化策略突圍。艾力精密在微型挖掘機領域市占率達18%,產品出口超50國;同力重工寬體礦卡憑借非公路運輸優勢,在煤炭礦山市場占比超25%。同時,產業鏈協同生態逐步形成,寧德時代、億緯鋰能等電池企業與工程機械主機廠深度綁定,推動動力系統標準化。

第四章 政策賦能:從設備更新到產業升級

4.1 基建投資:傳統領域與新興場景并進

政府工作報告明確"推進新型城鎮化與區域協調發展",催生多元化需求:縣域補短板工程拉動小型工程機械需求;城市更新項目帶動塔機、盾構機等設備升級;防洪排澇工程刺激泵車、挖掘機銷量。在區域布局上,西部大開發側重交通基建,東北振興聚焦能源開采,東部智慧城市升級催生無人化設備需求。

4.2 技術攻堅:從國產替代到標準引領

"十四五"規劃將工程機械列為重點突破領域,政策支持集中于:高端液壓件、發動機等"卡脖子"技術攻關;工業互聯網平臺建設,推動設備聯網率超60%;人工智能大模型與施工場景融合,培育新型智能裝備。行業標準化工作加速,中國工程機械工業協會已發布電動化、智能化領域團體標準32項,推動中國標準"走出去"。

4.3 綠色轉型:政策倒逼與市場驅動結合

環保政策形成"組合拳":高排放設備禁行區覆蓋核心城市群;新能源設備購置補貼延續至2027年;碳積分交易機制試點啟動。企業響應積極,徐工機械承諾2030年實現運營碳中和,三一重工建立電池回收梯次利用體系。綠色金融工具創新,如設備更新專項再貸款、綠色債券等,降低企業轉型成本。

第五章 風險挑戰:周期波動與技術迭代

5.1 周期性風險:基建投資波動與地產拖累

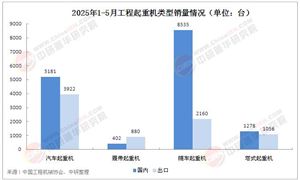

盡管基建投資持續發力,但房地產行業調整對工程機械需求形成壓制。2025年1-4月,與地產高度相關的塔機銷量同比下滑12%,反映市場結構性分化。企業需警惕單一市場依賴風險,加速向新能源基建、礦山開采等非房領域轉型。

5.2 技術瓶頸:電池性能與氫能儲運

電動化進程面臨電池低溫衰減、充電設施不足等挑戰。在極寒地區,鋰電池容量保持率下降30%以上,影響設備出勤率。氫燃料電池商業化仍需突破儲氫罐成本高、加氫站網絡稀疏等瓶頸,當前氫能礦卡TCO較柴油車型高40%。

5.3 國際競爭:貿易壁壘與技術封鎖

部分國家通過提高關稅、安全認證等手段設置準入壁壘。中國工程機械出口企業面臨歐盟CE認證、北美EPA排放等多重標準,合規成本增加15%-20%。國際巨頭通過專利交叉許可、技術壟斷等方式,延緩中國企業在高端市場的突破步伐。

第六章 未來展望:2030行業圖景預測

6.1 市場規模:萬億級賽道持續擴容

中研普華產業研究院的《2025-2030年中國工程機械行業深度前景分析及發展趨勢預測報告》預計2030年中國工程機械市場規模達1.34萬億元,新能源產品占比超35%,智能化設備滲透率突破50%。出口市場結構優化,歐美高端市場占比提升至15%,中國品牌全球市場份額進入第一梯隊。

6.2 技術趨勢:無人化與數字孿生

L4級自動駕駛礦卡、遠程操控挖掘機實現商業化普及,數字孿生技術覆蓋設備全生命周期管理。行業將形成"設備-數據-服務"閉環,預測性維護、智能施工解決方案成為標配。

6.3 產業格局:生態化與全球化

頭部企業向"裝備+服務"轉型,設備租賃、后市場服務占比超40%。全球供應鏈深度整合,中國企業在海外建立研發-生產-服務全鏈條體系,參與國際標準制定,實現從產品輸出到技術輸出的跨越。

......

如果您對工程機械行業有更深入的了解需求或希望獲取更多行業數據和分析報告,可以點擊查看中研普華產業研究院的《2025-2030年中國工程機械行業深度前景分析及發展趨勢預測報告》。

研究院服務號

研究院服務號

中研網訂閱號

中研網訂閱號