中國REITs市場2025展望:基建、物流園區、長租公寓成焦點

根據中研普華產業研究院發布報告顯示,2025年中國REITs市場在政策紅利與市場需求共振下進入高質量發展階段。自2024年7月發改委發布《關于全面推動基礎設施領域不動產投資信托基金(REITs)項目常態化發行的通知》以來,市場步入“首發+擴募”雙輪驅動新周期,底層資產類型擴展至消費基礎設施、新能源等領域。截至2024年底,中國內陸REITs市場規模達1563.99億元,同比激增89.96%,2025年預計突破2000億元,2030年或達2萬億元。基建、物流園區、長租公寓三大賽道因政策支持、資產質量與市場潛力成為焦點。本文基于中研普華產業研究院數據,結合政策導向與市場實踐,解析三大賽道的投資價值與挑戰。

一、行業市場現狀分析

1. 市場規模與增長

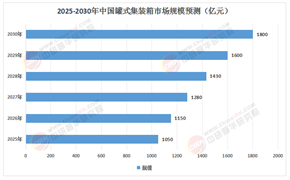

整體規模:截至2024年底,中國內陸REITs市場規模達1563.99億元,同比增長89.96%。2025年市場規模預計突破2000億元,2030年或達2萬億元。

發行節奏:2024年全年發行29單REITs,新上市項目貢獻45.60%總市值。截至2024年底,共有15單項目處于交易所審核階段,預計總規模達230.85億元;5單已過審項目預計近期上市,總規模為85.12億元。

擴募貢獻:2024年擴募規模超1500億元,覆蓋消費、水利等新領域,頭部REITs通過并購擴募實現規模擴張。

2. 底層資產結構

基建類:高速公路、產業園區、市政環保等項目占據主導地位。2024年,高速公路板塊收入和EBITDA分別上升2.38%和1.32%,抗周期性強。

物流園區:倉儲物流REITs規模持續增長,但2025年一季度收入同環比多數下滑,租金單價普跌。紅土創新鹽田港REIT租金調降4.5%,中金普洛斯租金增長率自3%調降至2.75%。

長租公寓:市場化長租房和產業園區配套租賃住房納入公募REITs底層資產范圍。2024年,保租房REITs收入和EBITDA分別上升0.89%和1.45%,漲幅達30.09%,居細分板塊之首。

3. 政策與市場環境

政策支持:2024年,發改委、證監會等部門發布多項政策,簡化申報流程、明確REITs權益屬性,推動市場擴容。2024年12月,滬深交易所修訂《REITs業務指引—審核關注事項》,完善審核體系。

市場表現:2024年C-REITs綜合收益漲幅為11.44%,總交易量265.63億份,同比增加54.70%;總交易額1022.21億元,同比增加34.03%。

根據中研普華產業研究院發布《中國金融投資行業“十五五”前景展望與未來趨勢預測報告》顯示分析

二、行業發展趨勢

1. 基建類REITs:政策驅動與資產質量并重

政策紅利:交通基礎設施REITs受益于財政政策發力,貨運占比較高的項目估值低、盈利彈性大。例如,中國鐵建、華夏越秀等項目因剩余年限較長、折現率調降較少,資產估值降幅較窄。

資產質量:優質基建項目現金流穩定,抗周期性強。2024年,高速公路板塊收入和EBITDA分別上升2.38%和1.32%,保租房REITs收入和EBITDA分別上升0.89%和1.45%。

2. 物流園區REITs:效率提升與業態重構

運營效率:頭部管理機構通過智慧園區管理系統提升資產周轉效率。例如,某物流REITs通過物聯網監測系統與AI預測模型,將能耗成本降低12%、租戶續約率提升至85%。

業態重構:老舊廠房REITs通過業態升級實現估值提升。例如,某項目通過改造升級,估值提升25%。

3. 長租公寓REITs:政策紅利與市場擴容

政策支持:2024年,住房租賃金融支持政策全面實施,市場化長租房和產業園區配套租賃住房納入公募REITs底層資產范圍。

市場擴容:2025年,深圳籌集建設保障性租賃住房4萬套,供應5萬套;廈門安居周邊新增超3000套保障性租賃住房。長租公寓REITs市場規模有望持續增長。

三、行業重點分析

1. 基建類REITs:中交高速REIT

項目亮點:中交高速REIT底層資產為高速公路項目,受益于財政政策發力,貨運占比較高,估值低、盈利彈性大。

市場表現:2024年,中交高速REIT收入和EBITDA分別增長5.2%和4.8%,漲幅居基建類REITs前列。

2. 物流園區REITs:中金普洛斯REIT

項目亮點:中金普洛斯REIT底層資產為現代物流中心,通過智慧園區管理系統提升運營效率。2024年,項目租金增長率自3%調降至2.75%,但資產估值仍保持穩定。

市場表現:2024年,中金普洛斯REIT收入和EBITDA分別增長3.5%和3.2%,漲幅居物流園區REITs前列。

3. 長租公寓REITs:華夏北京保障房REIT

項目亮點:華夏北京保障房REIT底層資產為保障性租賃住房,受益于政策紅利與市場擴容。2024年,項目收入和EBITDA分別增長4.5%和4.2%,漲幅居長租公寓REITs前列。

市場表現:2024年,華夏北京保障房REIT漲幅達35.09%,居細分板塊之首。

四、市場競爭格局分析

1. 基建類REITs:頭部企業主導

競爭格局:基建類REITs市場由頭部企業主導,如中國鐵建、華夏越秀、中國交建等。這些企業憑借優質資產與穩定現金流,占據市場主導地位。

差異化競爭:部分企業通過拓展新領域實現差異化競爭。例如,工銀河北REIT聚焦新能源基礎設施,實現業績快速增長。

2. 物流園區REITs:區域分化加劇

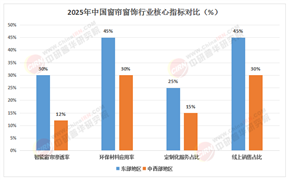

競爭格局:物流園區REITs市場區域分化加劇,東部沿海地區項目表現優于中西部地區。例如,紅土創新鹽田港REIT受益于深圳進出口貿易占比達45%,租金水平處于周邊中高位。

運營效率競爭:頭部企業通過智慧園區管理系統提升運營效率,形成競爭優勢。例如,中金普洛斯REIT通過物聯網監測系統與AI預測模型,將能耗成本降低12%。

3. 長租公寓REITs:央國企優勢凸顯

競爭格局:長租公寓REITs市場央國企優勢凸顯,如華潤有巢、廈門安居等。這些企業憑借金融支持與房源籌集優勢,實現規模快速擴張。

政策紅利競爭:部分企業通過政策紅利實現業績快速增長。例如,華夏北京保障房REIT受益于北京市保障性租賃住房政策,收入與EBITDA快速增長。

五、行業市場影響因素分析

1. 政策因素

常態化發行:2024年,發改委發布《關于全面推動基礎設施領域不動產投資信托基金(REITs)項目常態化發行的通知》,簡化申報流程,推動市場擴容。

權益屬性明確:2024年2月,證監會印發《監管規則適用指引——會計類第4號》,明確REITs權益屬性,調動投資者積極性。

2. 經濟因素

利率水平:REITs對利率變化敏感,利率上升可能增加融資成本,影響分紅與股價。2025年,隨著利率下行,REITs融資成本降低,市場吸引力提升。

經濟增長:經濟增長與商業活動水平影響商業房地產需求,進而影響REITs租金收入與資產價值。2025年,中國經濟復蘇預期增強,REITs市場有望受益。

3. 市場因素

投資者需求:投資者對穩定收益與資產多元化的需求推動REITs市場發展。2024年,C-REITs綜合收益漲幅為11.44%,介于股債之間,吸引大量投資者關注。

市場流動性:2024年,REITs市場日均換手率為0.82%,較2023年下降0.02個百分點。未來,隨著市場擴容與投資者結構優化,流動性有望提升。

六、行業面臨的挑戰與機遇

1. 挑戰

運營效率分化:底層資產運營效率分化顯著,部分保障性租賃住房項目因租金限制政策,NOI不足4%,估值折價率達15%。

市場競爭加劇:隨著市場擴容,REITs市場競爭加劇。部分板塊同環比表現承壓,如倉儲物流板塊收入同環比多數下滑。

政策不確定性:政策調整可能影響REITs市場表現。例如,稅收優惠、監管環境等變化可能影響投資者積極性。

2. 機遇

政策紅利:2025年,政策持續支持REITs市場發展。例如,滬深交易所修訂《REITs業務指引—審核關注事項》,完善審核體系。

市場擴容:2025年,REITs市場將迎來新的供給高峰。截至2024年底,共有15單項目處于交易所審核階段,預計總規模達230.85億元。

高息資產需求:隨著市場對高息資產需求的增加,REITs作為一種穩健收益的資產,將受到更多投資者關注。

七、中研普華產業研究院建議

聚焦優質資產:優先布局基建、物流園區、長租公寓等優質資產,關注現金流穩定、抗周期性強的項目。

提升運營效率:通過智慧園區管理系統、物聯網監測系統等手段,提升資產運營效率,降低能耗成本,提高租戶續約率。

拓展擴募渠道:依托擴募機制優化,通過并購重組實現規模擴張。例如,頭部REITs可并購優質資產,覆蓋消費、水利等新領域。

優化投資者結構:吸引社保基金、養老金等長期資金入市,降低保險資金投資風險因子,提升市場流動性。

八、未來發展趨勢預測分析

市場規模:2025年,中國REITs市場規模預計突破2000億元;2030年或達2萬億元,新能源、消費類資產加速入市。

資產類型:底層資產類型將進一步擴展,涵蓋數據中心、5G基站、養老社區等新興領域。

市場結構:市場結構將優化,投資者結構多元化,社保基金、養老金等長期資金占比提升。

政策環境:政策環境將持續完善,稅收中性原則落地、ESG評價體系完善等政策紅利將進一步釋放市場價值。

2025年中國REITs市場在政策紅利與市場需求共振下進入高質量發展階段。基建、物流園區、長租公寓三大賽道因政策支持、資產質量與市場潛力成為焦點。未來,隨著市場擴容、政策完善與投資者結構優化,REITs市場有望實現規模與質量的雙重提升,成為資本市場服務實體經濟的重要工具。

如需獲取完整版報告及定制化戰略規劃方案請查看中研普華產業研究院的《中國金融投資行業“十五五”前景展望與未來趨勢預測報告》。

研究院服務號

研究院服務號

中研網訂閱號

中研網訂閱號